Отчет в налоговую 6 ндфл сроки сдачи

Расчет 6-НДФЛ - отчетность, представляемая ежеквартально организациями и ИП, производящими выплаты физическим лицам и выполняющими функции налогового агента по НДФЛ.

По итогам отчетных периодов (I квартал, I полугодие и 9 месяцев) 6-НДФЛ представляется не позднее последнего числа месяца, следующего за отчетным (п. 2 ст. 230 НК РФ).

По итогам года Расчет нужно представить не позднее 1 апреля года, следующего за отчетным (п. 2 ст. 230 НК РФ).

В случае выпадения крайнего срока сдачи 6-НДФЛ на выходной или нерабочий праздничный день действует общее налоговое правило переноса (п. 7 ст. 6.1 НК РФ): последний день подачи Расчета переносится на ближайший рабочий день, следующий за этим выходным/нерабочим праздничным днем.

Срок сдачи 6-НДФЛ за 2017 год

Многие бухгалтеры задаются вопросом, когда сдавать 6-НДФЛ за 2017 год (6-НДФЛ за 4 квартал). Так вот, крайний срок подачи 6-НДФЛ за 2017 год — 02.04.2018 (1 апреля - воскресенье).

6-НДФЛ: сроки сдачи-2018

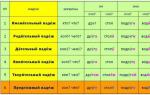

По итогам отчетных периодов сроки сдачи 6-НДФЛ в 2018 году следующие:

Сроки сдачи отчета 6-НДФЛ: 2018 год

Крайний срок представления 6-НДФЛ по итогам 2018 года выпадает на 2019 год - Расчет нужно подать не позднее 01.04.2019.

Штраф за нарушение срока сдачи 6-НДФЛ

В случае несвоевременного представления 6-НДФЛ организации/ИП грозит штраф в размере 1000 руб. за каждый полный/неполный месяц просрочки (

Какой срок сдачи 6-НДФЛ в 2018 году юридическими лицами? Когда в 2018 году сдавать расчеты индивидуальным предпринимателям (ИП)? В данном материалы приведена таблица со сроками сдачи расчетов в 2018 году, а также подробная расшифровка переноса сроков (когда они есть).

Кто сдает 6-НДФЛ в 2018 году

Все организации и ИП, являющиеся налоговыми агентами по НДФЛ, должны ежеквартально представлять в свою ИФНС расчет по форме 6-НДФЛ. В 2018 году расчеты необходимо представлять в срок, не позднее последнего дня месяца, следующего за соответствующим отчетным периодом (п.2 ст. 230 НК РФ).

Сдавать расчет 6-НДФЛ в 2018 году нужно в ИФНС по месту своего учета (п. 2 ст. 230 НК РФ). Для организаций – это, как правило, место нахождения, для ИП – место жительства (п. 1 ст. 83 НК РФ).

Если у организации есть обособленные подразделения, то в налоговый орган по месту их учета нужно подавать расчет 6-НДФЛ в отношении доходов (п. 2 ст. 230 НК РФ):

- работников таких подразделений,

- физических лиц по гражданско-правовым договорам, заключенным с этими обособленными подразделениями.

Применяйте новую форму в 2018 году

С 25 марта 2018 года для отчетности за 2017 год и далее действует новая форма расчета 6-НДФЛ – в редакции приказа ФНС от 17 января 2018 года № ММВ-7-11/18. До этой даты можно сдавать прежнюю форму расчёта. Ознакомиться с изменениями можно здесь:

Согласно изменениям в приказ ФНС России от 14.10.2015 № ММВ-7-11/450, которым утверждены форма и порядок заполнения расчета 6-НДФЛ, скорректирован титульный лист формы 6-НДФЛ, штрих-код “15201027” заменен штрих-кодом “15202024”, изменены порядок заполнения и представления расчета, а также формат сдачи.

Отчетные периоды в 2018 году

Пунктом 2 статьи 230 НК РФ предусмотрено, что в целях представления расчета 6-НДФЛ в 2018 году отчетными периодами являются:

- 1 квартал;

- полугодие;

- 9 месяцев;

Читайте также Преимущества онлайн-касс стали очевидны: планирование бюджета и кэшбэк за покупки

Соответственно, по итогам этих отчетных периодов в ИФНС нужно сдавать расчеты по форме 6-НДФЛ. При этом если последний день подачи 6-НДФЛ выпадет на выходной или нерабочий праздничный день, то расчет сдается в ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ, письмо ФНС России от 21.12.2015 № БС-4-11/22387). Соответственно, некоторые сроки сдачи 6-НДФЛ в 2018 году могут переноситься.

Сроки сдачи 6-НДФЛ в 2018 году: таблица

В 2018 году налогоплательщикам (организациям и индивидуальным предпринимателям) нужно представлять в ИФНС расчеты по форме 6-НДФЛ в сроки, обозначенные в таблице ниже:

6-НДФЛ за 2017 год

В 2018 году нужно сдать годовой расчет 6-НДФЛ за 2017 год. По требованиям пункта 2 статьи 230 НК РФ сдавать годовой 6-НДФЛ нужно не позднее 1 апреля. Однако 1 апреля 2018 года – это воскресенье и налоговые инспекции в эти дни не работают. Поэтому годовой расчет 6-НДФЛ за 2017 года можно представить не позднее 2 апреля 2018 года.

6-НДФЛ за 1 квартал 2018 года

Срок сдачи 6-НДФЛ за 1 квартал 2018 года – не позднее последнего дня месяца, следующего за отчетным периодом. То есть не позднее 30 апреля. Но из-за выходных и праздников в 2018 году (30 апреля-2 мая – праздничные дни) срок сдачи отчетности переносится. Перенос сдачи отчетности предусмотрен пунктом 7 ст. 6.1 НК РФ. Крайний срок сдачи 6-НДФЛ за 1 квартал 2018 года – 03.05.2017. Сдать расчет за 1 квартал 2018 года надо в первый после праздников рабочий день, то есть 3 мая.

Читайте также Зарплата за декабрь 2018 года выплачена в декабре: как заполнять 6-НДФЛ

6-НДФЛ за 2 квартал 2018 года

За апрель-июнь 2018 года в ИФНС нужно передать 6-НДФЛ не позднее 30-го числа месяца, следующего за 2 кварталом. Крайний срок сдачи 6-НДФЛ за 2 квартал (полугодие) 2018 года – 31.07.2018. В июле праздничных дней нет, переносов с выходных тоже, поэтому срок не переносится и не продлевается.

6-НДФЛ за 9 месяцев 2018 года

Отчет за 9 месяцев – последний расчет 6-НДФЛ в 2018 году. Крайний срок сдачи 6 НДФЛ за 3 квартал (9 месяцев) 2018 года – 31.10.2018. Переноса из-за выходных и праздников не будет. Поэтому подготовить и сдать расчет лучше заранее. Отчетная кампания за 9 месяцев начнется уже 1 октября 2018 года. За задержку расчета более чем на 10 рабочих дней – до 9 ноября, инспекция вправе заблокировать расчетные счета (п. 3.2 ст. 76 НК РФ).

2018 г. является обязательной для налоговых агентов. Посредством этой формы субъект хозяйствования уведомляет налоговый орган об общей сумме начисленных сумм доходов в пользу физических лиц, размере исчисленного НДФЛ и величине примененных налоговых вычетов . Законодательно унифицирована форма расчета 6-НДФЛ и определены сроки для его подачи в налоговую инспекцию.

6-НДФЛ – кто должен сдавать

В число лиц, обязанных подавать расчет по налогу на бланке отчета 6-НДФЛ, входят ИП и компании, делающие выплаты своим работникам и иным физлицам (в т.ч. выплачивающие дивиденды). Отчетом учитываются как доходы персонала, работающего на основании трудовых договоров, так и начисленный заработок физлиц, с которыми у субъекта хозяйствования подписан договор ГПХ.

Отчет формируется на основании данных о доходах работников с начала отчетного года. Если в 3 квартале 2018 г. начислений не было, но они присутствовали в 1 или 2 квартале 2018 г., расчет за 9 месяцев все равно необходимо предоставить с учетом сведений, накопленных за предыдущие кварталы текущего года.

Сдача 6-НДФЛ за 3 квартал 2018 обязательна для всех предпринимателей и компаний - налоговых агентов по налогу с доходов физических лиц. Не надо сдавать отчетность 6-НДФЛ только в том случае, если доходных начислений в отношении физлиц не было на протяжении всего отчетного года. Это правило не распространяется на ситуации, когда:

те, кто сдает 6-НДФЛ, начисляют зарплату (или иные вознаграждения), но не выплачивают ее;

налоговый агент исчисляет, но не может удержать или уплатить налог с доходов физлиц.

Шаблон отчета имеет единую для всех структуру. Налоговые агенты должны заполнять Расчет по форме, приведенной в приказе ФНС от 14.10.2015 г. № ММВ-7-11/450@ (в ред. от 17.01.2018). Порядок составления Расчета 6-НДФЛ приведен в приложении № 2 к тому же приказу.

Период представления: код 6-НДФЛ

В приложении № 1 к Порядку заполнения формы 6-НДФЛ зафиксированы кодовые обозначения периодов, за которые сформирован данный отчет по подоходному налогу. Они проставляются на титульной странице документа в специально отведенном для этого параметра поле. В стандартных ситуациях выбирать надо один из следующих кодов:

1 кварталу соответствует шифр «21»;

для полугодия отведен код «31»;

если подается форма по итогам 9 месяцев, в документе проставляется комбинация «33»;

годовой интервал обозначается как «34».

Реорганизованные (или ликвидируемые) налоговые агенты обозначают периодичность составления отчетной формы отдельными шифрами. Для них период предоставления – код 6-НДФЛ обозначается как:

«51» – 1 квартал;

«52» - полугодие;

«53» – девять месяцев;

в годовом Расчете указывается код «90».

Срок сдачи 6-НДФЛ за 9 месяцев

Форма расчета по подоходному налогу должна быть подана налоговым агентом в ИФНС с учетом сроков, установленных п. 2 ст. 230 НК РФ. Для подачи Расчета предусмотрен следующий срок – не позже последнего дня в месяце, который следует за отчетным периодом. Более длительный промежуток времени предусмотрен для подготовки годового отчета (он подается не позже 1 апреля следующего за отчетным года).

Срок сдачи 6-НДФЛ за 3 квартал (а точнее, за 9 месяцев) 2018 г. истекает 31 октября. Если крайний срок совпадает с нерабочим днем, осуществляется перенос на ближайшую рабочую дату после этого дня, но в 2018 году этот день является рабочим, поэтому переносов не будет.

6-НДФЛ можно подавать в «бумажном» виде, если облагаемые доходы выплачены максимум 25 физлицам, в ином случае возможно только электронное представление.

Если зафиксированные НК РФ сроки составления и подачи расчета по НДФЛ будут нарушены, налоговый агент привлекается к ответственности – материальное взыскание в размере 1000 руб. за каждый просроченный месяц (в т.ч. неполный) предусматривает п. 1.2 ст. 126 НК РФ. Для должностных лиц за несдачу Расчета вовремя установлен административный штраф 300-500 руб. (п. 1 ст. 15.6 КоАП РФ).

Пример заполнения 6-НДФЛ за 3 квартал 2018 года вы найдете в нашей

Обязанность налоговых агентов сдавать дополнительный отчет появилась недавно, с 2016 года. Форма 6 НДФЛ отражает вознаграждения, полученные физическими лицами за текущий отчетный период. Также она показывает налоги, перечисленные в казну государства. От привычного налога (2 НДФЛ) расчет отличается тем, что заполняется не индивидуально по каждому работнику, а общими суммами по всем физическим лицам.

Сдавать отчетность обязаны все компании и ИП, осуществляющие выплаты физ. лицам, даже если у них нет трудоустроенных сотрудников. Форма сдается четырежды за год:

- 1-й квартал;

- полугодие;

- 9 месяцев;

Несмотря на то, что отчетным периодом является квартал, налоговым периодом считается календарный год.

Форма представлена на двух страницах. Первая – титульный лист, здесь указываются сведения о налоговом агенте. Проставляется отчетный период и год. Вторая страница содержит два раздела, они заполняются по-разному. Первый раздел заполняется с начала года и отображает общую информацию по доходам и налогам, второй раздел показывает только выплаты за текущие три месяца.

Доходы, указываемые в первой части расчета, аккумулируются по размеру налоговой ставки. Предприятия, удерживающие налог по разным ставкам, заполняют несколько листов с разделом 1 – отдельный лист на каждую ставку. Второй раздел не разбивается по ставкам налога.

Сроки предоставления формы

Сдача отчетности за первые три квартала происходит в течение месяца, после завершения отчетного периода. Так, декларацию за 1-й квартал нужно сдать до 30 апреля, а за полугодие – до 31 июля. На предоставление годовой отчетности дается 3 месяца.

Важно! Если крайний срок подачи декларации совпадает с выходным или праздником, он сдвигается на следующий рабочий день.

Сроки сдачи расчета по форме 6 НДФЛ в 2018 году:

- 3 мес. – 30.04.2018;

- 6 мес. – 31.07.2018;

- 9 мес. – 31.10.2018;

- за 2017 год – 02.04.2018.

Годовая форма за 2018 год будет сдаваться уже в 2019.

Законом предусмотрена ответственность за не предоставление в срок отчетности. Штраф составит 1000 рублей за каждый месяц просрочки, даже если он неполный.

Вверху бланка заполняются ИНН и КПП налогоплательщика, проставляется номер страницы. В основной части указываются другие данные об организации:

- Наименование;

- телефон;

- идентификационные коды: ОКТМО, код налоговой инспекции, куда будет представляться отчет, код по месту нахождения учета.

Последний код выбирается из следующего перечня:

- 120 – ИП на ОСНО и УСН;

- 212 – предприятия;

- 213 – предприятия, признанные крупнейшими налогоплательщиками;

- 220 – при сдаче отчетности за обособленное подразделение;

- 320 – ИП на патенте или ЕНВД.

Важно! Если предприятие имеет обособленное подразделение, которое самостоятельно перечисляет зарплату и иные вознаграждения сотрудникам, по нему сдается отдельная форма. Она предоставляется в инспекцию по территориальному расположению подразделения. Указываются КПП и ОКТМО подразделения.

В поле “номер корректировки” проставляют нули, если форма сдается в первый раз. В случаях, когда отчет уже был сдан, но требуется внести изменения, ставится порядковый номер корректировки. Период предоставления у годового отчета – 34 код. В соседнем поле указывается календарный год, за который отчитываются.

На титульном листе проставляется общее количество страниц отчета, заполняется ФИО налогового агента или его представителя.

Образец заполнения первого листа 6 НДФЛ за год:

Здесь отражаются все вознаграждения, выплаченные работодателем за 12 месяцев. Вверху листа также заполняется его порядковый номер, ИНН, КПП предприятия. Дальше поля заполняются следующим образом:

- 010 – указывается ставка налога, обычно 13%. Если среди работников есть не резиденты РФ, то будет другой и налоговая ставка. Вознаграждения по таким сотрудникам учитывается на отдельном листе;

- 020 – заполняется общая сумма дохода, выплаченная физическим лицам за год, облагаемая по указанной выше ставке;

- 025 – если среди вознаграждений имеются дивиденды, они показываются отдельно;

- 030 – показывается сумма, которая не подлежит налогообложению. Например, стандартные и имущественные вычеты;

- 040 – исчисленный налог. Цифра, показанная по этой строке должна совпадать с суммой налога, вычисляемой по формуле: (020-030) Х 010;

- 045 – исчисленный налог с дивидендов также показывается отдельно;

- 050 – заполняется работодателями, у которых трудятся иностранцы на патенте. При получении документа, позволяющего работать на территории России, они уплачивают авансовые платежи по НДФЛ, поэтому с их доходов налог не удерживается до тех пор, пока не закончится уплаченный аванс.

Важно! Сумму по строке 050 можно заполнить в 6 НДФЛ, только если работник написал заявление и принес уведомление из налогового органа, подтверждающее уплату аванса.

Поля 060-090 представляют собой обобщенные показатели по всем ставкам НДФЛ, если их несколько, они заполняются только на первом листе, остальные строки остаются пустыми.

Особенности отражения данных:

- 060 – общее число человек, получавших вознаграждение за 12 месяцев. Одно физическое лицо учитывается только один раз, даже если в текущем периоде человек был трудоустроен несколько раз;

- 070 – размер удержанного налога, он должен быть перечислен в бюджет. Эта сумма может совпадать или не совпадать с цифрой в поле 040. Она будет отличаться, если зарплата была начислена в одном квартале, а выплачена уже в другом;

- 080 – заполняется только когда налогоплательщик не смог удержать НДФЛ с работника до конца года. Это может произойти при выдаче подарка или иного натурального вознаграждения. В этом случае налог удерживается со следующих денежных перечислений. Если выплат не было, оставшаяся сумма налога учитывается в этом поле, на следующий год она не переходит;

- 090 – показываются излишне уплаченные суммы НДФЛ, возвращенные сотруднику.

Все показатели по налогам заполняются без копеек. Что делать, если при расчете сбора получаются значения с копейками? В таком случае, в расчете, они отбрасываются (менее 50 коп.) или округляются до рубля (50 коп., и более).

Рассмотрим пример заполнения годовой отчетности по следующим данным:

В ООО “Закат” на конец декабря работает 8 человек. За год из организации уволилось 5 человек, но 1 через несколько месяцев вернулся. В течение года фирма дважды заказывала услуги по договору ГПХ у одного исполнителя. Общая сумма вознаграждений, выплаченных физическим лицам, составила 2 458 950 рублей, включая дивиденды учредителей (резидентов РФ), которые составили 348 950 рублей. У двух работников, работающих с начала года, есть дети (по 2 ребенка у каждого). Также в ООО “Закат” работает иностранец по патенту, заявление о зачете авансовых платежей на сумму 23 100 руб., он написал уже после того, как НДФЛ с зарплаты за два месяца был удержан. Ему вернули лишний налог на сумму 7 700 руб.

Первый раздел формы 6 НДФЛ за 2017 год будет выглядеть таким образом:

Здесь указываются доходы, выплаченные сотрудникам с октября по декабрь. Они показываются суммарно по всем ставкам. В отчете по каждой выплате фиксируют:

- Сумму;

- дату получения;

- размер НДФЛ и дату его удержания;

- дату перечисления сбора в бюджет.

Затем заполняются сведения о следующей выплате. Информация показывается в хронологической последовательности. Разберем подробнее, как заполняются графы:

- 100 – несмотря на то, что поле называется “дата фактического получения дохода”, под этим не подразумевается день получения денег работников. Она заполняется в соответствии со ст. 223 НК РФ. Например, для зарплаты, такой датой будет последний день месяца, за который начисляется доход;

- 110 – датой удержания налога всегда будет день реального получения денег физическим лицом потому, что именно в день выплаты НДФЛ должен быть удержан. Однако если речь идет о доходах в натуральной форме, дата будет отличаться, ведь сбор можно удержать только с вознаграждений в денежном выражении, поэтому в поле будет указана дата выплаты первого денежного дохода, полученного после натурального;

Важно! С заработного аванса НДФЛ не удерживается.

- 120 – здесь также указывается не фактическая дата перечисления сбора в бюджет, а последний срок, когда это можно сделать по закону. В зависимости от вида вознаграждения она различается. В большинстве случаев это день, следующий за днем выплаты. А для отпускных и больничных листов – это последний день месяца. Если крайний срок пришелся на выходной день, он переносится на первый рабочий день;

- 130 – показывается сумма дохода;

- 140 – показывается сумма удержанного налога.

6 НДФЛ за 4 квартал 2018 года: образец заполнения

Рассмотрим пример заполнения 6 НДФЛ за 4 квартал.

В ООО “РПО” работает 3 человека (у одной сотрудницы есть ребенок), за последние 3 месяца были выплачены следующие виды доходов:

Подарки до 4000 руб. освобождены от налогообложения, поэтому НДФЛ будет удерживаться только с 1000 руб. Заработная плата за декабрь будет показана в том отчетном периоде, на который придется выплата, т.е. в январе следующего года.

Заполненный бланк декларации будет выглядеть так:

Заключение

Подводя итоги, хочется отметить, что бухгалтеру при заполнении формы 6 НДФЛ необходимо проявить внимательность, особенно при отражении дат получения дохода и перечисления налога. Руководствоваться надо правилами заполнения отчетности и контрольными соотношениями. Для подготовки и сдачи годовой отчетности дается длительный срок – три месяца.

В прошлом году налоговые агенты — компании и ИП — уже сдали форму 6-НДФЛ по итогам за 1 квартал, полугодие и 9 месяцев. Теперь предстоит отчитаться за 2016 год. Кстати, многие уже подговили и сдали расчет пораньше.

Сроки сдачи 6-НДФЛ за 2016 год

Если за первые три отчетных периода расчет надо сдавать не позднее последнего дня месяца, следующего за отчетным периодом. То на 6-НДФЛ за 4 квартал 2016 года есть еще два дополнительных месяца. То есть сдавать форму надо не в конце января, а в конце марта.

Общий срок сдачи расчета — не позднее 1 апреля (абз. 3 п. 2 ст. 230 НК РФ), но так как в этом году этот день выпадает на субботу, то срок переносится на понедельник. Поэтому срок сдачи 6-НДФЛ за 2016 год истекает 3 апреля 2017 года. Но безопаснее отчитаться заранее.

Оставьте в запасе пару недель до крайнего срока. Так вы успеете исправить возможные ошибки. Если сдать отчет с ошибками, то возможен штраф 500 рублей (ст. 126.1 НК РФ). Штрафа не будет, если все ошибки исправить до крайнего срока.

Внимание! Вы читаете полезную статью для бухгалтера!

Если пропустить срок сдачи 6-НДФЛ за 4 квартал 2016 год

Сдать расчет лучше заранее, тем более что время на подготовку еще есть. Если не успеть, налоговики оштрафуют. Сумма штрафа за 6-НДФЛ составит 1 тыс. рублей за каждый полный, а также неистекший месяц со дня — крайнего срока сдачи расчета (п. 1.2 ст. 126 НК РФ).

Например, если сдать 6-НДФЛ за 4 квартал (2016 год) на 1 день позже — 4 апреля 2017 года, штраф составит 1 000 рублей.

Обратите внимание, которые переехали в 2016 году, сдадут в новую инспекцию два расчета 6-НДФЛ и две справки 2-НДФЛ на каждого работника (письмо ФНС от 27.12.2016 № БС-4-11/25114).

Как сдать 6-НДФЛ за 4 квартал в срок

Расскажем, что надо учесть сразу, чтобы уложиться со сдачей расчета в срок.

Если вы поменяли налоговую . Расчет 6-НДФЛ сдавайте в новую инспекцию. Если компания переехала в 2016 году, то заполните два отчета. В первом запишите выплаты, с которых перечисляли налог в старую инспекцию, и поставьте ОКТМО по прошлому месту учета. Второй отчет заполните с новым ОКТМО. В этом расчете отражайте доходы физлиц, НДФЛ с которых платили уже в новую инспекцию. КПП в обоих расчетах поставьте одинаковый — по новому адресу (письмо ФНС России от 27.12.2016 № БС-4-11/25114).

Если вы закрыли обособленное подразделение . Сдавайте расчет до закрытия обособленного офиса. Если компания не успела и уже сняла подразделение с учета, сдавайте 6-НДФЛ по местонахождению компании. Для этого заполните отдельный расчет по подразделению. Хотя сдавать вы будете отчет за подразделение, поставьте в поле код по месту нахождения (учета) значение 212. В расчете запишите ИНН компании и КПП головного офиса. Такой порядок заполнения порекомендовали налоговики, которых мы опросили.

Если у вас была реорганизация. Сдать 6-НДФЛ за 4 квартал 2016 года надо в срок и до окончания реорганизации. Обязанности налогового агента не переходят к новой компании (письмо ФНС России от 26.10.2011 № ЕД-4-3/). Поэтому представлять расчет она не обязана. А некоторые инспекторы и вовсе не принимают отчетность у новой компании. Если хотите представить расчет, уточните это в своей налоговой. За реорганизованную компанию заполните отдельный 6-НДФЛ. В нем поставьте ИНН, КПП и название новой компании. Если сменили инспекцию, ОКТМО ставьте старый.

Образец заполнения 6-НДФЛ за 4 квартал 2016 года

В 2016 году компания переехала из Бологовского района г. Твери в Москву (Басманный район).

КПП по старому адресу — 690801001, ОКТМО по прежнему месту учета — 28608000. Инспекция по новому адресу присвоила новый КПП — 770901001, ОКТМО по новому адресу — 45375000. Отчетность за 2016 год сдайте в инспекцию по Москве. В расчете 6-НДФЛ и справках 2-НДФЛ за период до переезда ставьте ОКТМО — 28608000, после переезда — 45375000. КПП в обоих отчетах — 770901001.

Куда сдавать 6-НДФЛ крупнейшим налогоплательщикам

Крупнейшие компании должны сдать 6-НДФЛ за 4 квартал 2016 года и 2-НДФЛ за 2016 год в инспекцию по месту учета головного офиса и подразделений. Раньше эти компании могли выбрать, куда отчитаться: в инспекцию по крупнейшим налогоплательщикам или территориальные налоговые (п. 2 ст. 230 НК РФ). Теперь выбора нет и отчитаться нужно в территориальную налоговую.

Изменения связаны с тем, что инспекции по крупнейшим налогоплательщикам больше не администрируют НДФЛ. Они передали эти функции в территориальные инспекции. Об этом сообщила ФНС в письме от 19.12.2016 № БС-4-11/

Пока бухгалтеры готовят годовой расчет, уже идет 1 квартал и скоро надо сдавать квартальную отчетность 2017 года.

Сдать 6-НДФЛ в 2017 году нужно (абз.3 п. 2 ст. 230 НК РФ):

- за 1 квартал — 02.05.2017 г.;

- за 2 квартал — 31.07.2017 г.;

- за 3 квартал — 31.10.2017 г.

Сроки указаны уже с переносом из-за выходных и праздничных дней.