Как рассчитать авансовый платеж по усн. УСН: Перечисляем авансовые платежи. Схема расчета авансовых платежей по УСН «доходы - расходы»

Уплата налогов ИП, авансовые платежи и их необходимость – вопросы, которые интересуют бизнесменов. Абсолютно каждый предприниматель обязан платить государству налоги. Начиная с этого года все больше налогоплательщиков должно будет платить аванс. В случае ведения бизнеса по упрощенной налоговой системе бизнесмен обязан платить авансовые платежи на налог. Что они представляют собой? Как определить сроки?

Авансовые платежи ИП – это форма вложений в предприятие, которые включаются в активы фирмы. Иными словами, это промежуточные выплаты, которые в итоге составляют полную сумму. Они необходимы для равномерного поступления дохода в бюджет, он высчитывается из общего показателя выплат за год. Предприятия, доход которых не превышает 15 млн рублей за 3 месяца, имеют полное право на отказ от оплаты аванса.

Виды авансов на налог

Существуют два способа их оплаты. Доход определяет выплату. ИП имеет право делать авансовые выплаты ежемесячно или поквартально. В случае с выручкой, не превышающей 50 млн рублей, уплачивать необходимо 4 раза в год, то есть квартально. Если выручка превышает данную сумму, то можно оплачивать как раз в месяц, так и по кварталам. Чаще всего решение принимается исходя из имеющейся прибыли самого предприятия.

Для того чтобы перейти на ежемесячную оплату, необходимо до конца декабря подать заявление в произвольной форме в налоговую службу. И после этого в новом году предприниматель должен будет перечислять ежемесячные суммы не позднее 28 числа каждого месяца.

Данная операция действует в течение 12 календарных месяцев. В случае долгосрочного использования начисления авансов необходимо каждый год подавать заявление.

Данная операция действует в течение 12 календарных месяцев. В случае долгосрочного использования начисления авансов необходимо каждый год подавать заявление.

При неуплате данных сумм образуется недоимка. На бизнесмена, который по каким-то причинам не заплатил, накладывают пени за каждый просроченный день. Размер штрафа определяется пропорционально ставке рефинансирования, обычно это 1 из 300.

В случае если ИП ведет свой бизнес по упрощенной системе налогообложения и не сделал по каким-то причинам выплаты авансов, он не может быть привлечен к ответственности. На данный момент в законе нет пункта, предусматривающего наказание за их неуплату при УСН.

Так как оплата налогов очень ответственный момент, предпринимателю необходимо грамотно заполнять данное поле в декларации.

Сумма аванса рассчитывается исходя из итогов отчетного периода по имеющейся прибыли. Ежемесячный платеж рассчитывается от прибыли, которую предполагает получить бизнесмен, за прошедший месяц. Необходимо знать, что при убытках или меньшей прибыли в течение квартала ИП не освобождается от выплат.

Что выгоднее?

Считается, что авансовые платежи ИП, совершенные по кварталам, будут выгоднее, чем ежемесячные.

Дело в том, что квартальные авансовые суммы высчитываются из реальной прибыли. В случае с ежемесячными платежами налогоплательщик обязан перечислять авансы исходя из предполагаемой суммы, которую он еще не заработал. Особенно ощутимо это, когда возникает снижение прибыли или убыток, при этом предприятие все равно обязано платить.

Дело в том, что квартальные авансовые суммы высчитываются из реальной прибыли. В случае с ежемесячными платежами налогоплательщик обязан перечислять авансы исходя из предполагаемой суммы, которую он еще не заработал. Особенно ощутимо это, когда возникает снижение прибыли или убыток, при этом предприятие все равно обязано платить.

Индивидуальный предприниматель имеет возможность перехода с ежемесячных авансовых платежей на квартальные.

Вернуться к оглавлению

Обязательства по поводу оплаты

Некоторые предприятия не обязаны платить аванс на налог. Бюджетные организации, за исключением театров, музеев и концертных залов, организации иностранного происхождения, совершающие деятельность на территории Российской Федерации, участники простых и инвестиционных товариществ и некоммерческие организации обязаны производить ежеквартальный платеж.

Если ИП выплачивает торговые сборы, то он также имеет возможность уменьшить авансовую выплату на ту величину, которую составляет торговый сбор.

В случае если ИП решил перейти на квартальную оплату аванса, необходимо сообщить о своих намерениях в налоговую службу. Для этого нужно подать заявление в налоговую инстанцию. Заявление может быть написано в любой форме.

Также предприниматель имеет возможность перейти с квартальной авансовой оплаты на ежемесячную. Естественно, он обязан об этом сообщить.

В любом случае предприниматель обязан платить авансовый платеж исходя из налоговой ставки и самой прибыли предприятия. Уклонение от уплаты налогов чревато привлечением к уголовной и административной ответственности.

Предприниматель обязан точно и правильно заполнять декларацию, чтобы потом не возникло проблем с налоговой службой. ИП имеет право использовать льготы, если они ему предоставляются. В любом случае ведение предпринимательской деятельности должно быть чистым и законным.

Согласно ст. 346.21 НК РФ, аванс по УСН (упрощенной системе налогообложения) за 3 квартал 2019 года уплачивается 25 октября. Если сделать это позже, придется уплатить пени за каждый день просрочки.

Рассчитывается аванс по-разному - в зависимости от объекта налогообложения: «доходы» или «доходы минус расходы». Рассмотрим подробнее каждый вариант.

Расчет аванса по УСН с объектом «доходы»

Используйте формулу:

Аванс по УСН к уплате за 3 квартал 2019 года = Облагаемые доходы за 9 месяцев 2019 года x Ставка налога по УСН - Вычет по УСН с объектом «доходы» - Уплаченный аванс за I и II кварталы 2019 года.

Откуда брать значения?

- Облагаемые доходы за 9 месяцев 2019 года. Берется из раздела 1 «Книги учета доходов и расходов».

- Ставка налога по УСН.

Базовая ставка налога при УСН с объектом «доходы» составляет 6%, но во многих регионах действуют пониженные ставки налога (п. 1 ст. 346.20 НК РФ).Обратите внимание! Субъекты РФ имеют право снизить налог до 1%.

Вначале стоит, есть ли в вашем регионе закон о пониженной ставке налога при УСН. И если есть, то выясните, вправе ли вы применять льготную ставку.

- Вычет при УСН с объектом «доходы».

Налогоплательщики УСН с объектом «доходы» вправе снизить налог к уплате на:

- уплаченные в пределах начисленных сумм страховые взносы во внебюджетные фонды;

- перечисленные за счет средств работодателя пособия по временной нетрудоспособности (за первые три дня нетрудоспособности);

- суммы взносов по договорам добровольного личного страхования, заключенным в пользу сотрудников на случай их временной нетрудоспособности.

Работодатели вправе уменьшить авансовый платеж не более чем на 50%, но есть исключения. Индивидуальные предприниматели, у которых нет работников, могут включить в вычет все уплаченные за себя страховые взносы во внебюджетные фонды без ограничений. А размер вычета организаций, которые не платят торговый сбор, не должен превышать 50% от начисленного налога и авансовых платежей.

Например, если вы - плательщик торгового сбора и зарегистрированы в Москве, вы можете уменьшить авансовый платеж к уплате еще и на суммы сбора, перечисленного за 9 месяцев 2019 года; ограничений нет (ст. 346.21 НК РФ).

- Уплаченный налог за I и II квартал 2019 года. Определяется по платежкам или по данным бухучета.

Пример расчета аванса при УСН с объектом «доходы»

Ситуация

Организация применяет УСН с объектом доходы и платит налог по ставке 6%. Доходы за 9 месяцев 2019 года составили 5 800 000 руб. За этот же период фирма уплатила страховые взносы в сумме 256 000 руб. Все взносы перечислены в пределах начисленных. Больничные пособия в 2019 году не выдавали, торговый сбор не перечисляли.

За 1 квартал 2019 года организация перечислила авансовый платеж в сумме 60 000 руб., за 2 квартал - 85 000 руб.

- Вычисление авансового платежа. Сумма аванса составит 348 000 руб. (5 800 000 руб. х 6%).

- Определение суммы налогового вычета.Фирма перечислила с начала года страховые взносы, равные 256 000 руб. Однако авансовый платеж разрешается уменьшить не более чем на 50%. Половина от начисленного аванса равна 174 000 руб. (348 000 руб. х 50%). Это больше чем сумма перечисленных страховых взносов. Значит, организация может уменьшить авансовый платеж только наполовину.

Сумма аванса к уплате за 3 квартал 2019 года к уплате составит 29 000 руб. (348 000 - 174 000 - 60 000 - 85 000). Эту сумму организация должна перечислить в бюджет не позднее 25 октября 2019 года.

Заполните платежное поручение в соответствии с образцом ниже (см. рисунок 1). Для удобства ориентации мы предоставили разметку полей платежного поручения (см. рисунок 2).

Рисунок 1

Рисунок 2

Пояснения к заполнению

- В поле 104 платежного поручения укажите КБК. В 2019 году для налога по УСН с объектом доходы действует КБК 182 1 05 01011 01 1000 110.

- В поле 102 организации ставят КПП. У предпринимателей КПП нет, поэтому поле оставляйте пустым. Поставьте 0, если вы платите налог самостоятельно, а не по требованию.

- В поле 21 при уплате налога укажите очередность платежа 5.

- В поле 105 запишите ОКТМО по вашему адресу. Проверьте, не поменялся ли ваш код на сайте ФНС.

- В поле 106 запишите «ТП», так как вы перечисляете текущий платеж.

- В поле 107 ставите период, за который платите налог. Поскольку вы перечисляете аванс за 3 квартал 2019 года, укажите «КВ.03.2019».

- В поле 108 будет «0», если платите текущий налог. Если перечисляете сумму по требованию или акту, укажите номер документа. В поле 109 поставьте 0. В поле 110 ничего не ставьте.

- В поле 24 запишите назначение платежа - «Авансовый платеж по УСН „доходы“ за 3 квартал 2019 года».

Как без ошибок рассчитывать аванс в «1С»?

Получите практические навыки по расчету авансовых платежей в «1С» - записывайтесь на курс «Ведение учета при применении упрощенной системы налогообложения».

Вы познакомитесь с функциональными возможностями конфигурации «1С:Бухгалтерия предприятия» и научитесь применять их для решения учетных задач при УСН в «1С:Предприятии 8».

Расчет аванса при УСН с объектом «доходы минус расходы»

При объекте «доходы минус расходы» аванс вычисляется по формуле:

Аванс по УСН к уплате за 3 квартал 2019 года при объекте «доходы минус расходы» = Облагаемые доходы за 9 месяцев 2019 года - Учитываемые расходы за 9 месяцев 2019 года x Ставка налога по УСН - Уплаченный аванс за I и II кварталы 2019 года.

Доходы и расходы. Берется из раздела 1 «Книги учета доходов и расходов».

Ставка налога по УСН. Базовая ставка налога при УСН с «объектом доходы минус расходы» - 15%. Регионы вправе снижать ставке до 5%, если примут соответствующий закон (п. 2 ст. 346.20 НК РФ). Поэтому перед тем, как считать авансовый платеж, узнайте, действует ли в вашем регионе в 2019 году закон о пониженной ставке налога при УСН. Если действует, то определите, вправе ли вы применять сниженную ставку.

Уплаченный налог за 1 и 2 кварталы 2019 года. Начисленные суммы можно уменьшить на авансовые платежи по итогам предыдущих отчетных периодов. Положительная разница перечисляется в бюджет, отрицательная - возвращается, зачисляется в счет недоимки по другим федеральным налогам либо в счет предстоящих платежей по единому налогу при УСН. Для этого необходимо подать заявление на возврат или зачет излишне уплаченной суммы.

Обратите внимание! Согласно п. 6 ст. 346.18 НК РФ, минимальный налог упрощенцы с объектом «доходы минус расходы» считают только по итогам налогового периода, то есть календарного года.

Пример расчет аванса по УСН с объектом «доходы минус расходы»

Ситуация

Организация применяет УСН с объектом доходы минус расходы. Ставка налога - 10%. Облагаемые доходы фирмы за 9 месяцев года составили 5 400 300 руб., учитываемые расходы - 3 800 100 руб. За 1 квартал организация перечислила в бюджет 57 000 руб., за 2 квартал - 48 000 руб.

Последовательность действий бухгалтера

Начисленный аванс за 9 месяцев 2019 года равен 160 020 руб. - (5 400 300 руб. - 3 800 100 руб.) х 10%.

Аванс к уплате за 3 квартал 2019 года составил 55 020 руб. - 160 020 - 57 000 - 48 000.

Заполните платежное поручение в соответствии с образцом ниже.

Пояснения к заполнению

В поле 104 платежного поручения укажите КБК для УСН с объектом «доходы минус расходы». В 2019 году действует КБК 182 1 05 01021 01 1000 110.

Остальные поля заполните в том же порядке, что и при УСН с объектом «доходы».

Упрощенная система уплаты налогов – это особый льготный режим, в соответствии с которым подача налоговой декларации делается только один раз в год. УСН выбирают многие индивидуальные предприниматели или организации, потому что упрощенка позволяет выплачивать только один вид налога, минуя НДФЛ или налог на добавленную стоимость.

Итоговая оплата УСН производится один раз в год, не позднее 31 марта для обществ с ограниченной ответственностью и не позднее 30 апреля для ИП. Однако помимо ежегодных платежей при работе по УСН придется выплачивать в государственный бюджет и ряд дополнительных авансовых платежей, в конце каждого отчетного периода (квартала).

Что представляет собой УСН?

Под УСН понимают упрощенную систему налогообложения, которая была введена в целях поддержки малого и среднего бизнеса, для облегчения жизни индивидуальных предпринимателей. Выплаты по системе УСН заметно отличаются от общей системы налогообложения, которая работает для всех бизнесменов по умолчанию, после подачи заявления на регистрацию.

При выборе упрощенной системы оплаты налогов предприниматель больше не выплачивает:

- налог на доход физических лиц ();

- налог на добавленную стоимость;

- , которое используется в предпринимательской деятельности ИП.

По упрощенке уплачивается только один налог, однако отчисления на пенсионное, медицинское страхование должны все равно идти по стандартной схеме. Чтобы использовать УСН в работе, ИП должен выразить соответствующее желание еще в момент подачи заявления на регистрацию. В противном случае ему придется использовать ОСНО (общую систему налогообложения), а перейти на УСН можно будет только с начала следующего календарного года.

ИП вправе выбрать налог на УСН только при соблюдении следующих условий:

- доход за 9 месяцев текущего года не должен превышать 112,5 миллионов рублей;

- максимальное количество наемных сотрудников – 100 человек;

- стоимость основных средств, подлежащих амортизации, не более 100 миллионов рублей.

Налог по упрощенной системе налогообложения предполагает 2 варианта выплат:

- уплата 6% со всех полученных доходов;

- уплата 15% с разницы между расходами и доходами (доходы минус расходы).

Чтобы понять, какой именно вариант выбрать, необходимо рассчитать процентное соотношение расходов и доходов. Если расходы превышают 60% от доходов, то предпочтительным будет второй вариант – доходы минус расходы. В этом случае свои расчеты придется подтвердить документами, а в случае убыточной деятельности все равно придется платить 1% от полученных доходов. В иных случаях лучше выбирать первый вариант – оплата налогов в виде 6% с доходов.

Применять упрощенную систему налогообложения возможно только при ведении определенной предпринимательской деятельности. Полный список легко найти в . К примеру, при продаже алкоголя и табака упрощенную систему налогообложения использовать не получится.

Отчетность по упрощенке для ИП

Помимо самой оплаты налогов по УСН в государственный бюджет ИП приходится своевременно сдавать отчетность, которая является основным способом контроля государства за хозяйственной деятельностью предпринимателей. К примеру, уже после открытия ИП, не позднее 20 числа следующего месяца, им должен быть представлен отчет о среднесписочной численности штата работников.

На основании разнообразных отчетов, отправленных в , налоговики вправе проводить плановые или внезапные проверки ИП, по результатам которых нередко начисляются пени и штрафы. Индивидуальные предприниматели, которые в своей деятельности используют труд других работников, обязаны осуществлять и кадровый учет, делать отчисления на пенсионное страхование и в Фонд социального страхования.

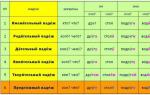

Для удобства представляем вам небольшую таблицу по срокам предоставления наиболее важных отчетов и уплаты разнообразных налогов и сборов.

| Действие | Крайний срок |

| Авансовые квартальные платежи по УСН | не позднее 25-го числа месяца, следующего за отчетным кварталом (25 апреля, 25 июля, 25 октября) |

| Налоговая декларация по УСН | |

| Уплата итогового налога УСН | не позднее 30 апреля года, следующего за отчетным |

| Уплата взносов для ИП без работников | не позднее 1-го числа месяца, следующего за отчетным кварталом (1 апреля, 1 июля, 1 октября, 31 декабря) |

| Уплата взносов для ИП с работниками | каждый месяц, не позднее 15-го числа следующего месяца |

| Сдача 2-НДФЛ для ИП с работниками | до 1 апреля года, следующего за отчетным |

| Сдача 6-НДФЛ для ИП с работниками | до конца месяца, следующего за отчетным кварталом |

| Отчет о среднесписочной численности работников | не позднее 20 января года, следующего за отчетным |

| Форма РСВ-1 для ИП с работниками | не позднее 15-го числа второго месяца, следующего за отчетным кварталом |

| Форма СЗВ-М для ИП с работниками | каждый месяц, не позднее 10-го числа месяца, следующего за отчетным |

| Форма 4-ФСС для ИП с работниками | каждый квартал, не позднее 20 числа месяца, следующего за отчетным кварталом |

![]()

В целях упрощения подачи налоговой отчетности сейчас повсеместно используются электронные каналы связи и специальные интернет ресурсы. Это же касается и работы с налоговыми отчислениями, если организация подключена к системе удаленного банковского обслуживания.

Когда платится налог на УСН?

В общем порядке, когда индивидуальный предприниматель работает самостоятельно, налоги необходимо уплачивать в сроки, предусмотренные налоговым календарем. Для примера возьмем текущий 2019 год:

- за первый квартал 2019 года (январь-февраль-март) делается авансовый налоговый платеж с начала апреля и до 25 числа месяца;

- за второй квартал 2019 года (апрель-май-июнь) УСН выплачивается с начала июля и до 25 числа месяца;

- за третий квартал (июль-август-сентябрь) – с 1 по 25 октября;

- за четвертый квартал (октябрь-ноябрь-декабрь) – до 30 апреля следующего отчетного (2019) года для ИП или до 31 марта 2019 года для ООО.

До 30 апреля каждого года, следующего за отчетным, предприниматель подает и итоговую налоговую декларацию, совместно с заключительным авансовым платежом по УСН за последний (четвертый) квартал прошедшего налогового года.

![]()

Если последний срок оплаты налога выпадает на праздничный нерабочий день, то срок уплаты не переносится. Оплатить налог в этом случае необходимо еще до праздничного или выходного дня.

Что делать, когда платить налоги не с чего? В этом случае можно получить отсрочку, для чего придется написать заявление в налоговую службу. К заявлению прикладывают ряд документов:

- справка из фискального органа о состоянии расчетов по налогам;

- справка из налогового органа о банковских счетах ИП;

- справка из банка об остатке средств на счете;

- справка из банка об обороте финансов на счете за последние 6 месяцев;

- полный перечень контрагентов и копии договоров, заключенных с ними;

- график погашения образовавшейся налоговой задолженности;

- любые другие документы, которые подтвердят необходимость получения отсрочки по уплате налогов.

Авансовые ежеквартальные платежи представляют собой своеобразную предоплату налога по УСН, которая исчисляется нарастающим итогом с начала календарного года. А в конце года выплачивается остаток налога и подается налоговая декларация (до 30 апреля).

Ответственность за просрочку оплаты налогов

Штрафы за просрочку оплаты авансовых платежей в рамках упрощенной системы налогообложения для ИП не предусмотрены. Однако в случае, когда необходимые суммы не выплачиваются в самый крайний срок (к примеру, до 25 апреля 2019 года), то уже со следующего дня предпринимателю будет начислена пеня.

Сейчас для юридических лиц действуют следующие правила начисления пени в связи с просрочкой уплаты налогов:

- при просрочке не более 30 календарных дней размер пени определяется исходя из 1/300 ставки рефинансирования Центробанка РФ, действующий в текущий период;

- при просрочке уплаты налога на более чем 30 календарных дней пеня за первые 30 дней рассчитывается по стандартной схеме (1/300 ставки ЦБ РФ), а пеня за дальнейшею просрочку платежа – в размере 1/150 ставки рефинансирования ЦБ РФ (с 31 дня).

В случае индивидуальных предпринимателей и физических лиц пеня всегда равна 1/300 ставки Центробанка РФ, вне зависимости от дней просрочки, от уровня заработной платы или иных факторов.

Однако в случае просрочки подачи налоговой отчетности налогоплательщику грозит дополнительный штраф в размере от 5% до 30% от общей суммы невыплаченного налога за каждый месяц просрочки (полный или неполный). Этот штраф не может быть менее 1000 рублей.

Налог на УСН платят поквартально, а декларацию сдают один раз по итогам года — это самое важное, что нужно запомнить предпринимателям на УСН. Квартальные платежи называют авансовыми, потому что вы их платите как бы авансом за весь год. И это обязательно.

Как рассчитать авансовые платежи

Авансовые платежи считают нарастающим итогом: для расчёта берут доход с начала года, вычисляют налог, а потом вычитают перечисленные раньше авансы.

Разберёмся на примере

Организация применяет УСН «доходы минус расходы» со ставкой 15%. В первом квартале прибыль организации составила 100 000₽, а значит авансовый платёж за первый квартал: 100 000₽ × 0,15 = 15 000₽. Тут всё просто.

Ситуация 1: прибыль по итогам полугодия увеличилась

По итогам полугодия прибыль составила 140 000₽, тогда авансовый платёж считаем так: (140 000₽ × 0,15) - 15 000₽ = 6 000₽. И здесь всё понятно.

Ситуация 2: прибыль по итогам полугодия уменьшилась

Во втором квартале организация сильно потратилась, и прибыль уменьшилась до 80 000₽. Тогда налог за полугодие считаем так: (80 000₽ × 0,15) - 15 000₽ = - 3 000₽.

Вот здесь и видна вся важность нарастающего итога, потому что этим минусом мы покажем налоговой, что

— мы не должны платить налог по итогам первого полугодия

— мы переплатили налог в первом квартале на 3 000₽, и начисления нужно уменьшить.

Всё это налоговая поймёт из декларации, которую вы сдадите по итогам года.

Сроки оплаты

А вот налог за год организации платят не позднее 31 марта следующего года, предприниматели — не позднее 30 апреля. Если день выпадает на выходной, срок передвигается на ближайший рабочий день.

КБК для авансовых платежей по УСН

КБК — это реквизит в платёжке, по которому налоговая распознаёт платёж. У авансовых платежей он такой же как и у самого налога:

Для УСН «доходы»: 18210501011011000110

Для УСН «доходы минус расходы»: 18210501021011000110

Почему авансовые платежи выглядят в сверке как переплата

Не бойтесь того, что в течение года все ваши авансовые платежи по налогу числятся в сверке как перпелата — так и должно быть. Налоговая начислит налог, когда получит вашу декларацию в следующем году, — до этого момента в сверке они будут переплатой.

Что делать, если не платили авансовые платежи вовремя

Для начала как можно быстрее их заплатить, ведь за каждый день просрочки вам начисляют пени. Рассчитать примерную сумму пеней можно на калькуляторе , точную — покажет сверка с налоговой. По закону неуплата авансовых платежей наказывается только пенями, но на самом деле всё оказывается сложнее.

Налоговая поймёт, сколько авансов вы должны были заплатить, только в следующем году по декларации. Поэтому, если вы не платили авансы, есть риск, что налоговая выставит вам требование на их уплату сразу после того, как отчитаетесь. Даже если по итогам года задолженности по налогу уже нет. Например, если в декабре вы заплатили взносы, и уменьшили налог за год до 0.

Почему так

Программа ФНС берёт сумму ваших авансов из декларации по УСН и отмечает, сколько нужно было заплатить на конкретную дату. Потом проверяет суммы, которые вы заплатили. Если их оказывается меньше, чем начислено, то вам присылают требование. И даже если вы заплатили или уменьшили весь налог один раз в конце года, налоговая это увидит лишь 31 марта для ООО или 30 апреля для ИП — по сроку уплаты налога за год.

Как бы вы ни поступили, лишних хлопот не избежать: если проигнорируете требования об уплате — налоговая все равно снимет деньги со счёта, потом образуется переплата и придется идти в налоговую с заявлением на возврат или зачет.

Но есть одна хитрость, которая поможет избежать требования налоговой совсем, — подать декларацию по УСН за пару дней до конца срока. Налоговая просто не успеет выставить требование.

Памятка

— платите налог УСН по итогам каждого квартала

— сдавайте декларацию только по итогам года

— квартальной отчётности по УСН не существует

— если не заплатили авансы вовремя, подавайте декларацию за пару дней до конца срока.

Как заплатить авансы по УСН в Эльбе

По итогам каждого квартала Эльба напомнит об уплате авансового платежа в задаче «Заплатить налог УСН за …» в разделе Отчётность. Чтобы Эльба правильно рассчитала налог, важно показать все ваши доходы и расходы в разделе Деньги и правильно учесть их в УСН. Каждую отдельную операцию можно учитывать или не учитывать в налоге.

Когда и как осуществляется оплата авансов в государственную казну, если фирма работает на спецрежиме? Чем грозит несвоевременная уплата авансового взноса?

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Это должно знать каждое юридическое лицо и ИП на упрощенке. Поэтому рассмотрим, что об этом говорится в Налоговом кодексе.

Основные моменты

Что собой представляет упрощенная система и какой объект налогообложения стоит предпочесть – без уяснения таких сведений применение УСН может оказаться не таким радужным, как руководству представлялось.

Ведь при ошибочном выборе объекта вряд ли получится снизить размер налога.

Что это такое?

УСН – система налогообложения с упрощенным ведением налогового и бухгалтерского учета. Работая на таком режиме, компании получают возможность обойти стороной ряд налогов (на имущество, на прибыль, НДФЛ, НДС), и уплачивать только единый налог и страховые взносы.

Особенность перехода – организации имеют право перейти на УСН с начала налогового периода после подачи в налоговый орган.

Выбор объекта налогообложения

Компании вправе менять налоговый объект ежегодно, но не раньше начала следующего налогового периода. В середине года такая возможность не предоставляется.

Существует 2 объекта налогообложения:

Если налогоплательщик выбрал объект «Доходы», то при расчете суммы налога затраты учитываться не будут.

Но единый налог может уменьшаться на сумму страховых взносов в ФСС и ПФР (), сумму пособия по вверенной нетрудоспособности, что перечислялась из личных средств компании или ИП.

Максимум – 50% определенного налога. Учтите, что при данном объекте налогообложения уплачивать минимальный налог или переносить убытки на будущие периоды не получится.

Если компании работает на УСН «Доходы минус расходы», то при расчете базы налога прибыль уменьшают на расходы (взносы в том числе) в соответствии со .

Список расходов, которые могут учитываться при расчете суммы налога является закрытым и содержится в . То есть, налогоплательщик не сможет учесть те затраты, которых нет в перечне.

Если в конце года получается, что сумма налога УСН меньше размера минимального налога, то предприятие будет перечислять в государственную казну минимальный налог (1% от прибыли).

Расходы могут также превышать прибыль, полученную в налоговом периоде. Тогда упрощенец сможет уменьшить базу налога на сумму убытков (ст. 346.18 п. 7 НК). Убыток может переноситься на будущие года (в течение 10 лет).

Плательщики вправе переносить полученный в прошлом году убыток в текущем налоговом периоде. Но если этого не сделано, право на перенос сохранится еще в последующие 9 лет.

В том случае, когда получено убытки в нескольких периодах, их перенос осуществляется в той поочередности, в которой они были получены.

Если фирма не ведет деятельность в результате реорганизации, то правопреемником уменьшается база налога на убытки, что были получены организацией до осуществления реорганизации.

Если компания будет работать без дохода, то лучше остановить выбор на объекте «доходы минус затраты». В остальных случаях стоит провести предварительные расчеты, по результатам которых будет определено наиболее выгодный объект.

Для правильного выбора нужно придерживаться таких действий:

При расчете расходов и прибыли сумма налога будет варьироваться в рамках 6 – 15%. К примеру, если затраты будут составлять 30%, то размер налога к уплате – это 10,5%, при затратах в рамках 20% сумма единого налога будет равна 12% от прибыли.

Сумма же налога при объекте «Доходы» только 6%. При грамотном расчете компания сможет уменьшить размер налогов, что подлежат уплате.

Нормативная база

Порядок перехода и применения упрощенного режима налогообложения содержится в . Исчисление и уплата единого налога и авансовых взносов осуществляется в соответствии со ст. 346.21 НК.

Учитывается размер неуплаченного платежа аванса, количество просроченных дней и действующая ставка рефинансирования. Пеня за просрочку начисляется ежедневно (в выходной и нерабочий день в том числе).

Количество дней, за которые насчитано пеню, определяют со следующего дня после крайнего срока для перечисления аванса до момента полного погашения суммы.

В тот день, когда сумма аванса и пени уплачена, пеню не будет начислено (). Такие правила содержатся в ст. 75 и разделе 7 Требований, что утверждены .

Оплачен меньше

Если не платились авансовые платежи в полном объеме, пеня будет начисляться на сумму недоимки.

Не нужно уплачивать пеню в том случае, когда причиной образования недоимки является:

- решение уполномоченного органа об аресте имущества предприятия;

- решение судебной инстанции принять меры по приостановлению движения по счету предприятия, наложению ареста на финансы или имущественные объекты налогоплательщика.

В таком случае пеня не будет начисляться за время действия решений. Если организацией подано , рассрочку или на получение инвестиционных налоговых кредитов, начисление пени не будет приостановлено (ст. 75 п. 3 абз. 2 НК).

Пеня не будет начислена в том случае, когда недоимка возникает вследствие того, что предприятие руководствовалось письменным разъяснениям контролирующего ведомства (ст. 75 п. 8 НК).

Перечислена сумма больше (переплата)

Переплата возникает:

- Если компания делала в налоговом периоде авансовые перечисления по прибыли на объекте «доходы» и сумма по итогам года оказалась большей, чем остаток налога.

- Если в налоговом периоде перечисленная сумма авансовых платежей больше, чем размер налога за год (к примеру, при объекте «Доходы минус расходы», если в конце года прибыли мало, а затрат много).

- Если сделано ошибку в платежных документах и начислено больший аванс, чем нужно было.

При наличии переплаты стоит провести сверку с налоговым органом. Для этого подается заявление в Инспекцию.

Что делать с самой переплатой?

Есть два выхода из ситуации при отсутствии пени:

Если есть пеня, то налоговым органом будет проведен зачет переплаты сумм налога в счет долга плательщика (ст. 78 п. 5 НК).

На какой счет отнести (проводки)

Используют такие проводки:

Возникающие вопросы

Остается открытым ряд вопросов. Трудности возникают по отношению авансовых взносов чаще всего при получении убытков и определении дохода при расчетах налога. Какие разъяснения по этому поводу есть в законодательных актах?

Нужно ли платить авансовый платеж, если получен убыток?

Обязательно ли исчислять сумму аванса и уплачивать ее в бюджет, если период оказался убыточным?

Согласно ст. 346.18 НК плательщики, которые работают на УСН «Доходы минус расходы» перечисляют минимальный налог в том случае, если сумма единого налога меньше минимального.

Видео: авансовые платежи УСН

То есть, компания должна уплатить минимальный налог, если получены убытки в налоговом периоде.

Если вы не заплатили авансовые суммы, переживать не придется, так как такого обязательства не возникнет. Некоторые компании все же перечисляют средства, чтобы в конце года платить меньше.

Если фирма работает на УСН «Доходы», и фиксируется убыток, необходимо все же платить 6%. Результаты вычисляются поквартально нарастающим итогом в начала налогового периода.

Является ли аванс доходом?

Являются ли авансовые платежи налогооблагаемыми, единого мнения нет. В Налоговом кодексе упоминания об этом нет, и поэтому возникает такая точка зрения: аванс не нужно включать в состав прибыли при УСН, а значит, и уплачивать с него суммы налога не стоит.

Если фирма работает на УСН, доходом считается:

- прибыль от продажи продукции/услуг и прав на имущество;

- внереализационная прибыль.

Суммы авансов не считаются прибылью от реализации. В соответствии со выручку от продаж определяют, основываясь на все поступления, что связаны с определением сумм за проданный товар или права на имущество.

Не могут быть учтены в качестве прибыли имущественные объекты, работы, услуги, что получались от лица в порядке предоплаты продукции/услуг/работ плательщиками, которые определяют прибыль и затраты методом начисления.

В соответствии со ст. 39 НК, дата фактической продажи товара может определяться согласно Российской Федерации.

Это является обоснованием того, что полученные авансы в счет отгрузок у плательщика налогов, считаются налогооблагаемым объектом в том периоде, когда они получены.

Налоговая служба придерживается мнения, что авансовый платеж стоит включить в доход. Проблема определения налоговой базы возникает и при возврате аванса.

Согласно правилам, прописанным в , при определении объектов налогообложения прибыль из не учитывается.

Сумма авансового платежа, что возвращается предприятию, в данном нормативном акте не упоминается.

А значит, если перечисленные продавцу авансовые платежи учитывались в перечне затрат при расчете базы налога, то возвращенная сумма должна отражаться в доходах.